當預測市場不再「預測」,而是在「洩露真相」:律動正式上線預測市場報導

過去很長一段時間裡,我們都把預測市場理解成一件很「理性」的事情:人們基於公開信息,對未來下注,市場價格反映共識。但過去一年,我們越來越清晰地意識到一件事:很多預測市場,並不是在「預測未來」,而是在提前暴露那些「已經被少數人知道的結果」。

當一個結果已經確定,只是尚未公開,預測市場就會變成一個極其殘酷的東西:它不需要爆料,不需要匿名信,甚至不需要一句話。資金的方向,本身就是泄密。

預測市場正在改變「秘密」的存在方式:

想象幾個場景:

· 一部熱播劇集已經拍完,主角到底會不會死?

· 一個遊戲獎項的評選流程已經基本結束,結果還沒公佈

· 一家 AI 公司即將發布關鍵產品或併購消息

· 某個 Crypto 協議的監管結果、上所時間、治理投票走向

在傳統世界裡,這些都叫「內幕信息」。但在預測市場出現之後,它們會面臨一個新問題:只要有人知道,且可以下注,秘密就很難不被市場捕捉。你不需要知道「是誰說了什麼」,你只需要看:

· 哪些選項被異常重倉

· 哪些地址在關鍵時間段持續下注

· 哪些帳戶在類似事件中反覆「提前押對」

這不是陰謀論,這是概率與激勵的自然結果。

從「內容報導」到「結果壓力測試」

這也是我們開始反思傳統新聞模式的原因。過去的內容邏輯是:事件發生 → 少數人知道 → 報導(發布) → 大眾知道

而預測市場帶來的是另一條路徑:事件發生 → 有人知道 → 有人下注 → 價格開始偏離 → 世界已經「提前知道了」

甚至還有一條更極端的路徑:事件發生 → 有人知道 → 有人下注 → 價格開始偏離 → 導致事件改變

關於這條路徑,我可以舉一個經典的例子在 Coinbase(納斯達克代碼 COIN)2025 年 Q3 財報電話會議 的尾聲,CEO Brian Armstrong 說了一段看似隨意的話:

「我有點被一個預測市場吸引,我在追踪預測市場上賭我們這次財報電話裡會說什麼…… 所以我得在電話結束前把這些詞說出來:Bitcoin、Ethereum、blockchain、staking 和 Web3。」

這些詞不是隨機的,而是預測市場上圍繞這次電話會「是否會出現某些詞」的盤口上人們下注的內容。Armstrong 說完這句話後,相關的預測市場立刻結算,這些賭中相關詞被說出的下注者獲得了利潤。据報導,這些市場上大約有 8 萬多美元的下注量在 Kalshi 和 Polymarket 等平台上被即時結算。

也就是說,如果沒有這些下注,在另一個平行世界,Brian Armstrong 只是正常的走完了財報會流程,沒有刻意說這些詞語。這就是預測市場的「現實扭曲力場」,投注本身就有能力改變現實,這在體育博彩中很常見,結果往往會由於內幕的操控從而偏向那個最少人下注的選項,但是無論是 Coinbase 財報會上的單詞,還是一場足球比賽,畢竟都對我們生活的世界影響不大,但是隨著 Polymarket、Kalshi 的壯大,上面的選題會距離我們的生活越來越近,而預測市場這種「現實扭曲力場」也將會真實影響我們的生活。

在未來的世界裡,內容不再是信息的起點,而是驗證與解釋的工具,在極端情況下,內容甚至可以改變現實。這就是律動 BlockBeats 預測市場報導在做的事情:這不是一個「預測市場導航站」,也不是簡單複述 Polymarket、Kalshi 上發生了什麼。

我們真正關心的是三件事:

· 哪些事件的賠率變化,不像是情緒或公開信息驅動?

· 是否存在持續在「結果前」重倉、且歷史命中率異常高的地址?

· 這些行為,是否指向某種「已知但未公開」的事實?

我們通過分析:

· 預測市場中的話題與選項賠率

· 投注者的鏈上地址及其關聯行為

· 歷史事件中的相似下注模式

去做一件事:把預測市場當作一個「秘密壓力測試器」,而不是意見投票箱。

目前我們關注重點的幾個領域:

· 對資本市場能夠產生影響的宏觀政策走向和地緣政治

· AI 行業:產品發布時間、併購、核心人員變動

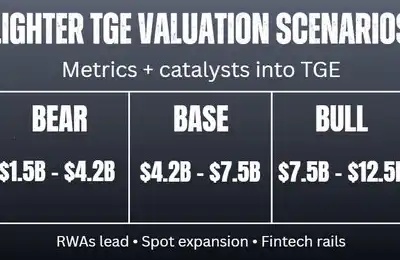

· Crypto 行業:TGE、監管、治理結果、重大協定變動

內容行業的未來:

預測市場的真正挑戰,並不是準確性,而是它正在瓦解內容行業與監管長期默認的一種秩序:只有被允許說出口的信息,才會成為「公共知識」。當一切可以下注,秘密就不再只受制度、職業操守或新聞封鎖的約束,而要持續對抗價格發現機制。

在溫和的場景裡,這意味著劇集結局、獎項歸屬、商業決策會被市場提前知曉;而在極端的場景中,它甚至觸及戰爭與地緣衝突:人們可以通過戰爭前線士兵的下注得知「軍事情報」級別的信息,直接左右戰爭的走向。當結果已經被少數人掌握,而市場允許圍繞結果下注時,價格本身就可能成為一種無法忽視的現實信號。

我第一次對金融行業感到敬畏,是在上大學時讀到一個小故事,橋水基金的創始人達利歐,早年曾幫助麥當勞進行雞肉期貨的對沖交易;而在美國,大型餐飲連鎖企業幾乎都會為自己的核心原材料同步配置期貨對沖,以此抵禦價格周期的劇烈波動,保證消費者在任何時間都能吃到品質穩定、價格可控的麥樂雞。這個故事讓我敬畏的,並不是達利歐後來取得的成就,而是我第一次清晰地意識到:金融市場誕生的初衷,從來不是為了交易本身,而是為了讓現實世界運轉得更穩定、更可預期。

期貨市場幫助人們抵禦大宗商品的價格風險,股票市場幫助對社會有價值的企業更高效地融資與發展;在這個過程中,交易者、投機者的加入提供了流動性,農民提前鎖定未來收益,企業獲得穩定的成本結構,雖然市場參與者各取所需,但整體卻是一個長期正 EV 的系統。

這也讓我們不得不回到一個更根本的問題:當 Polymarket 這樣體量巨大的投機流動性已經存在,我們是否有可能把它引導到更多真正產生正 EV 的方向?如果某一事件一旦發生,就會對個人生活、資產或決策產生重大影響,我們是否有機會利用預測市場的流動性,甚至多個盤口組合的形式演化出一種「事件保險」式的產品形態,像是我們現在生活中的「航空延誤險」,它雖然不能彌補我們航班延誤的損失,但是可以給人們一點心理慰藉。

預測市場並非挑戰某家媒體,而是質疑更大的問題:當世界開始押注時,誰有權力決定「什麼是可以被了解的?」、「什麼時候可以被了解?」我們將持續探索這條道路。此外,BlockBeats 預測市場分析團隊目前已經成立,如果您同樣熱愛內容並對預測市場充滿好奇心,隨時歡迎您的加入。(簡歷可發送至 contact@theblockbeats.org 或 HR telegram @Jhy10vewh0 註明「預測市場」)我們也歡迎預測市場、人工智慧相關的初創團隊與我們討論,BlockBeats 將盡最大努力為優秀的初創團隊提供曝光機會,聯繫郵箱 contact@theblockbeats.org

最後,如果您想即時獲得我們發現的有關預測市場的最新消息,可在律動 APP 上訂閱,訂閱後將即時收到預測市場新聞的 APP 推播,具體操作路徑如下圖,(請更新至最新版本 APP)

歡迎加入律動 BlockBeats 官方社群:

Telegram 訂閱群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方帳號:https://twitter.com/BlockBeatsAsia

社區

社區 融資信息

融資信息

專題

專題

鏈上生態

鏈上生態

詞條

詞條

播客

播客

活動

活動

OPRR

OPRR